Ezt a cikket utoljára ezen a napon módosítottuk: 2020.03.31. Mindent megteszünk, hogy naprakész információt szolgáltassunk oldalunkon, de előfordulhatnak elavult információk korábbi bejegyzéseinkben. Ha elavult információt találsz, kérjük, hogy jelezd ügyfélszolgálatunknak. Köszönjük!

Az online számlázás több mint technológia: üzleti szemlélet! A Számlázz.hu ezen szemlélet mentén folyamatosan keresi azokat a technológiai újításokat, amelyek lehetőséget teremtenek felhasználóink számára, hogy az eddiginél is hatékonyabban vezessék vállalkozásukat.

Ezért léptünk be a fintech területére is új üzleti automatizmusunkkal, az autokasszával, amely a hazai vállalkozóknak segít még hatékonyabban dolgozni.

“Ahová mi megyünk ott nincs szükség utakra”

A ma már klasszikus Vissza a jövőbe 2. részében Marty McFly-nak ismét vissza kell utaznia 1955-be, hogy megelőzze 1985 katasztrofális változásait, anélkül, hogy belezavarna az első útjába. Amikor pedig elindulnak az amerikai kertváros utcáján a DeLorean-be rejtett időgéppel, Marty azt mondja az időgépet feltaláló Doc Brown-nak: “Hé Doki, hátra kéne tolatni, így túl rövid az út!”. Mire a válasz: “Utak… Ahová mi megyünk ott nincs szükség utakra…” A technikai fejlődés okozta pozitív változások remek szinonimája lett ez a mondat azóta, és kiválóan alkalmazható a jelenleg – többek között – a pénzügyeinkkel kapcsolatos digitális paradigmaváltásra is. A hagyományos intézmények és megoldásaik már nem feltétlenül tudják ellátni feladataikat minden ügyfelet kielégítő módon, akik így olyan új lehetőségeket keresnek, amelyekkel valós problémáikra valós megoldásokat kapnak, mindezt relevánsan és gyorsan, és nem utolsó sorban költséghatékonyan. Ez az út, amely zseniális újdonságokkal van kikövezve, fintech névre hallgat.

Mi az a fintech?

Ahogy az e-kereskedelem a webáruházak elterjedésével ismert fogalommá vált, vagy ahogy a digitális fizetési megoldások is egyre ismertebbek, legyen szó a sima bankkártyás fizetésről, vagy PayPass-ről, esetleg mobiltárca megoldásokról, úgy fog elterjedni a világban a személyes pénzügyeinket és a bankrendszert megreformáló fintech, avagy pénzügyi technológia is. Jó hír számunkra, hogy bár általában főként nyugatról indulnak a technológiai újítások, de mivel kifejezetten árérzékeny termékekről lesz szó a fintech esetében, így felmérések alapján is előnyben lehetnek majd a pénzügyi kultúrában általában fejletlenebb országok, így Magyarország is.

A fintech olyan buzzword, divatos frázis, amely évtizedek óta jelen van a technológia világban, de csak az elmúlt egy-két évben került az érdeklődés középpontjába. A fintech meghatározása igen nehéz olyan módon, hogy bemutassa a lehetőségek sokszínűségét, így itt is inkább a mögötte lévő filozófiára világítanék rá: olyan pénzügyi megoldások keresése, amelyekkel egyszerűbb, és költséghatékonyan alkalmazható pénzügyi szolgáltatásokhoz juthatunk.

Hogyan kezdődött?

A bankok mindig is keresték az ügyvitelüket erősítő együttműködéseket. Erre korábban inkább az egyívású vállalatokkal szövetkeztek. Jó példa erre a SWIFT (Nemzetközi Bankközi Pénzügyi Telekommunikációs Társaság) létrehozása 1973-ban, amelyet bankok birtokolnak és tartanak ellenőrzés alatt. A SWIFT a bankközi ügyletek automatizálása, amelyek között megtalálhatóak az elszámolások, a beszedési megbízások, vagy a számláról számlára történő átutalások egyaránt. A másik példa az 1966-ban, banki konzorciumban létrehozott MasterCard, amely arra a felismerésre épült, hogy a bankok és kereskedők közötti tranzakciók egyszerűsítésével és gyorsításával olyan funkciót adnak a felhasználók kezébe, amely kényelmesebbé teszi a vásárlás folyamatát.

Ezeknek a kezdeteknek a kiterjesztéseként is felfogható a fintech. Az első lépés az volt, hogy az inkumbens intézmények (a bankok és biztosítók) felismerték, a digitalizáció mindenki munkáját átalakítja, és új megközelítés szükséges hozzá, amely az új versenytársak megjelenése miatt elkerülhetetlen. A versenytársak pedig már nemcsak a hagyományos pénzintézetek lehetnek, hanem várhatóan a pénzügyi szoftverfejlesztések oldaláról érkező technológiai cégek is. Ugyanakkor fontos megjegyezni, hogy nem minden fintech cég akarja kiváltani a banki működéseket: sokan olyan funkciókat valósítanak meg, amelyek segítik a banki ügyfelek életét. A bankok ezért digitális fejlődésük felgyorsításához együttműködéseket kezdtek el kialakítani fintech cégekkel is. A digitális paradigmaváltáshoz azonban többre lesz szükségük, mint az új technológiai megoldások házon belüli meghonosítására. Ezek a változtatások ugyanis a banki struktúrák, és a szemlélet, a szervezet átalakítását is magukkal vonják. Másrészt a fintech cégek általában csak kicsi részpiacokon sikeresek, és velük szemben a bankok még mindig jelentős bizalmi előnnyel rendelkeznek, így van egyfajta kölcsönös egymásrautaltság a történetben.

A fintech főbb területei jelenleg a következők: a személyes pénzügyi menedzsment megoldások (PFM), amelyek összegyűjtik a különböző szolgáltatóknál vezetett folyószámláink adatait és segítséget nyújtanak költéseink és befektetéseink optimalizálásában. A Big Data modellek az adatvagyon alternatív felhasználási lehetőségeinek kihasználását jelenti más szektorok, avagy harmadik feles szolgáltatók bevonásával (ilyenek például az API bankolás lehetőségei). A digitális fizetési megoldások a digitális pénztárcától, a mobilfizetésen át, a P2P (magánszemélytől magánszemélyhez történő internetes fizetést kínáló) pénzküldésig segít gördülékenyebbé tenni a fizetési folyamatokat. Az akvizíciós megoldások a lojalitás programoktól a digitális ügynöki megoldásokon át a mobil alkalmazásokig terjednek.

Kik ezek a fintech cégek?

A fenti megoldások közül az ismertebb cégek közé tartozik a Venmo, amely arra a felismerésre épít, miszerint ha az embernél nincs készpénz, akkor digitális eszközökkel igen nehéz magánszemélyek között kisebb összegeket utalni. A fintech cég első verziója még SMS-ben küldött pénzt, ezt követően alkalmazást fejlesztettek, melyben az egyes utalásokhoz már magyarázatot is lehet fűzni. Sikerükre jó adat, hogy 2015-ben már 3,2 milliárd dollár cserélt gazdát rajtuk keresztül, és azóta több mint egymillió felhasználójuk van. A diszruptív fintech cégek közül az egyik legismertebb és legelterjedtebb fintech megoldás a budapesti irodával is rendelkező Transferwise, egy 2011-ben indult startup cég, amelynek rendszerén keresztül a bankokhoz képest sokkal olcsóbban lehet pénzt küldeni. A TransferWise technikailag úgy teszi lehetővé a határokon átívelő átutalásokat, hogy közben a pénz az egyes országokon belül marad, így nem kell fizetni az ezzel járó hagyományos banki költségeket.

De említhetnénk a magyar fintech cégek közül a társadalmilag felelős befektetésekkel foglalkozó Blueopes-t, amely egy befektetési robottanácsadó, és csak azok a cégek kerülnek be portfolió javaslataiba, amelyek egyértelműen tesznek a zöld energiáért, a munkahelyi egyenjogúságért vagy épp a helyi közösségekért. Kiváló példák továbbá a személyi pénzügyek kezelésére szolgáló hazai appok, mint a Koin és a Wyze.me, valamint a Seon, amely a kereskedőknek akar segíteni, hogy hatékonyabban állapítsák meg, melyik fizetések valódiak, és melyik mögött áll egy hacker.

Mit alakít át a fintech?

A fintech forradalom alapvetően három oldalról fogja átformálni a pénzügyi szektort. Elsőként az új cégek csökkenteni fogják a költségeket, és javítani a pénzügyi szolgáltatások minőségét. Másodsorban a fintech cégek forradalmasítani fogják a kockázat-értékelési folyamatokat, mivel állításuk szerint a válság vagy az egyetemi tandíjak miatti eladósodás nem szolgálnak minden részletre kiterjedő elemzési szempontokkal, és az emberi tényező (az irodákban ülő hitel-értékelők) helyett inkább az algoritmusokra és gépi tanulásra alapozott döntésekben hisznek. Végül pedig a fintech cégek egy sokkal változatosabb és stabilabb hitelezési környezetet fognak kialakítani.

Összefoglalva tehát a pénzügyi technológiai szolgáltatások az ügyfelek növekvő elvárásaira, a személyre szabott digitális élményekre és a felgyorsult technológiai fejlődésre építenek. És itt találkozik a fintech az online számlázóval.

Több mint technológia: üzleti szemlélet

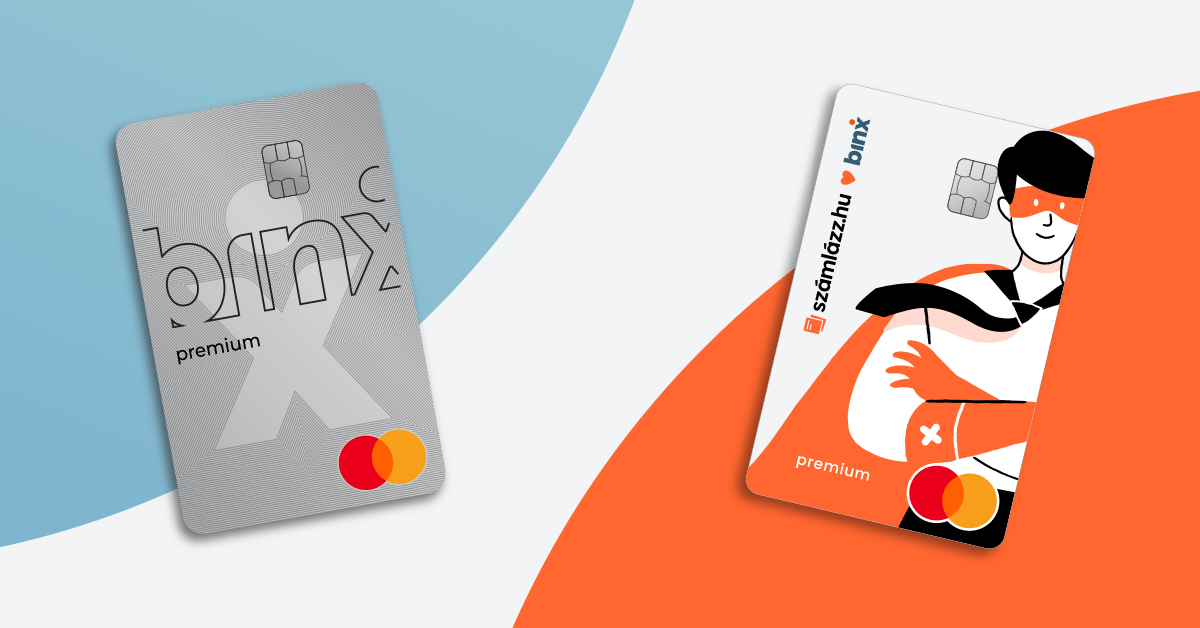

Az összefüggés az online számlázó és a fintech között, hogy mindkettő több mint technológia, üzleti szemlélet, amely megreformálja, ahogy a vállalati ügyeinket intézzük, és a hatékonyság növelése mellett több szabadidővel ajándékoz meg minket és családunkat. A Számlázz.hu ezt felismerve az elmúlt években is azon dolgozott, hogy olyan pénzügyi technológiai megoldásokat hozzon létre, amelyekkel egyszerűen és gyorsan lehet pénzt és időt spórolni a vállalkozás számára. Itt említeném az online fizetési szolgáltatásunkat, amikor a vevő felé kibocsátott számlákat és díjbekérőket internetes felületen, online egyenlítheti ki az ügyfél. Ilyen továbbá a számlák kifizetettségének nyilvántartása, az automatikus fizetési felszólíás, számlázás API-n keresztül (Számla Agent), a tömeges számlakibocsátás, vagy a NAV pénztárgép feladás is.

Január óta pedig az autokassza révén hazánkban elsőként kínálunk lehetőséget a számlakibocsátó fiók és bankszámla szinkronizálására is. Fintech megoldásunk segítségével a kimenő számlák és a bankba beérkező jóváírások automatikusan szinkronizálódnak, így a naponta kibocsátott számlák mennyiségétől függően harmadára-negyedére csökkentheted az adminisztrációs terheidet.

Országhatároktól függetlenül a technológia iránt nyitott felhasználók mindenhol kétszer nagyobb arányban használnak fintech szolgáltatásokat, mint a magukat átlagos felhasználóknak vallók. A hagyományos, inkumbens szolgáltatók még előnyben vannak a fintech cégekhez képest, ami a beléjük vetett bizalmat és lojalitást illeti, viszont az innovatív megoldások terjedésével ugyanez ki fog alakulni a fintech szolgáltatók irányában is, különösen a bankokkal együttműködésben dolgozó cégekkel. Addig pedig annak jegyében folytatjuk munkánkat, amit Stygár László, a Számlázz.hu szolgáltatásfejlesztési vezetője mondott, miszerint “minden olyan munkát, aminek az elvégzésében ember nem talál örömet, robotnak kellene elvégeznie. És el is tudja!”

Hiszen tudjátok: “Ahová mi megyünk ott nincs szükség utakra”.

Tudtad, hogy nálunk az e-számla mindössze 6 Ft/db?

Tudtad, hogy a regisztráció ingyenes?

Tudtad, hogy most azonnal te is e-számlázhatsz?