Ezt a cikket utoljára ezen a napon módosítottuk: 2019.05.22. Mindent megteszünk, hogy naprakész információt szolgáltassunk oldalunkon, de előfordulhatnak elavult információk korábbi bejegyzéseinkben. Ha elavult információt találsz, kérjük, hogy jelezd ügyfélszolgálatunknak. Köszönjük!

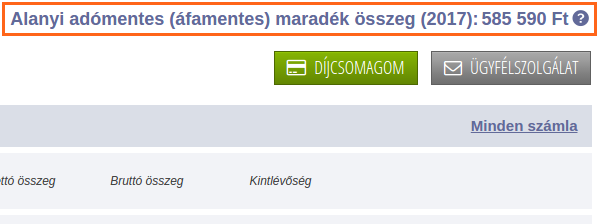

A Számlázz.hu régóta kedves és fontos szolgáltatása a maradék EVA és a KATA keret kijelzése. A valóságban ez kb. így néz ki:

A KATA keret idén január elsejétől 12 000 000 Ft, tehát a kisadózó vállalkozás az adóévben összesen legfeljebb ennyi számlát bocsáthat ki.

Alanyi adómentes (áfamentes) vállalkozás

Az adózásban szintén régóta ismert fogalom az “alanyi adómentesség”, ami azt jelzi, hogy a vállalkozás a tevékenységét áfamentesen végezheti, tehát az általa kibocsátott számlákat nem terheli áfa. Ez két dolgot jelent:

- az alanyi adómentes (áfamentes) vállalkozás által kibocsátott számlákon áfakulcsnak az AAM-t kell alkalmazni, amely esetén az áfa mértéke 0 %.

- az alanyi adómentes (áfamentes) vállalkozás az adóévben legfeljebb 8 000 000 Ft (2019-től 12 000 000 Ft) összegű számlát bocsáthat ki.

Fentiek miatt a Számlázz.hu-ban a közelmúltban bevezettük az alanyi adómentes keret kijelzését, tehát hogy milyen összegben bocsáthatsz ki áfamentes számlát (feltéve persze hogy a vállalkozásod alanyi adómentes).

Ez körülbelül így néz ki:

Az alanyi adómentes vállalkozások jelentős része kisadózó, és ugyanez igaz fordítva is: ha a kisadózó vállalkozás éves árbevétele várhatóan nem éri el a 8 000 000 Ft-ot (2019-től 12 000 000 forintot), akkor érdemes a KATA-s adózási formát választania. Több ezer olyan vállalkozás számláz a Számlázz.hu-val, akik egyszerre alanyi adómentesek is és KATA-sok is.

Mire kell figyelniük számlázáskor?

Megfelelő áfakulcs

Ha a vállalkozásod alanyi adómentes, akkor számlázáskor mindenféleképpen az ‘AAM (alanyi adómentes)‘ áfakulcsot alkalmazd. Bár nulla százalék áfával kalkulál a ‘TAM (tárgyi adómentes)‘ áfakulcs is és a ‘0%‘ áfakulcs is, ezek használata alanyi adómentes vállalkozás esetén nem jogszerű. Ha a vállalkozás alanyi adómentes, akkor csakis az ‘AAM (alanyi adómentes)‘ áfakulcsot használhatja (belföldi értékesítés esetén).

Magyarországon kívüli értékesítés

Ha a vevőd EU-n belüli vagy EU-n kívüli, akkor bizonyos esetekben az ‘EU (EU-n belüli értékesítés)’ vagy az ‘EUK – (EU-n kívüli értékesítés)’ áfakulcsot kell használnod. Ennek áfatartalma szintén 0 százalék. Ezt kell tenned abban az esetben is, ha a vállalkozásod alanyi adómentes! Tehát alanyi adómentes (áfamentes) vállalkozás csak a magyarországi értékesítések esetén használhatja az ‘AAM (alanyi adómentes)‘ áfakulcsot. Ez fontos!

Mely számlák csökkentik az alanyi adómentes keretet?

Ha a vállalkozásod alanyi adómentes, akkor legfeljebb évi 8 000 000 Ft-nyi (2019-től 12 000 000 forintnyi) alanyi adómentes számlát bocsáthatsz ki. KIVÉVE az EU-n belüli és EU-n kívüli értékesítésedet: ezek a számlák ugyanis nem növelik a felhasznált alanyi adómentes keretet.

Példa alanyi adómentes (áfamentes) vállalkozás esetén:

- belföldre ‘AAM (alanyi adómentes)‘ áfakulccsal kibocsátott számlák összege: 7 000 000 Ft

- EU-n belülre ‘EU (EU-n belüli értékesítés)’ áfakulccsal kibocsátott számlák összege: 10 000 000 Ft

Fenti példában a vállalkozás továbbra is alanyi adómentes, és még 1 000 000 Ft-nyi alanyi adómentes számlát bocsáthat ki.

Fontos tudnivaló, hogy az alanyi adómentes keret időszakát a számla teljesítési dátuma határozza meg.

Mely számlák csökkentik a KATA keretet?

A maradék KATA keretet az áfakulcstól függetlenül minden számla csökkenti. Fontos tudnivaló, hogy az időszakot a számla kifizetésének dátuma határozza meg. Ha tehát a számla kelte és teljesítése is decemberi, de a számla kifizetése az újévben történik meg, akkor az a számla az újév KATA keretét csökkenti.

2019. UPDATE:

Új év – régi kata keret, új aam keret.

A kata keret mérete – azaz hogy továbbra is 12 millió forint – az teljesen régi.

Az alanyi áfamentesség kerete viszont megváltozott: az új határ 12 millió forint.

Hogyan függ össze egymással a KATA-keret és az adómentesség?

Nézd meg alaposan magyarázó videónkat!

Ellenőrző kérdés 🙂

- Adott egy alanyi adómentes vállalkozás, aki egyben kisadózó is (KATA-s).

- A KATA keret (kibocsátható számlaösszeg) 12 000 000 Ft.

- Az alanyi adómentes keret (kibocsátható számlaösszeg) 8 000 000 Ft (2019-től 12 000 000 Ft).

Lehetséges-e, hogy a vállalkozás átlépi a KATA keretét, de az alanyi adómentes keretét nem?

A válaszhoz jelöld ki az egereddel a lenti két vonal közötti területet!

_________________________________________________

IGEN! Ehhez elegendő két számlát kibocsátania:

Első számla: EU-n belüli értékesítés 10 000 000 Ft összegben ‘EU (EU-n belüli értékesítés)’ áfakulccsal.

Második számla: magyar vevő felé kibocsátott 3 000 000 Ft összegű számla ‘AAM (alanyi adómentes)‘ áfakulccsal.

Maradék alanyi adómentes keret: 8 000 000 Ft – 3 000 000 Ft = 5 000 000 Ft. (2019-től: 12 000 000 Ft – 3 000 000 Ft = 9 000 000 Ft)

Maradék KATA keret: 12 000 000 Ft – 13 000 000 Ft, ami 1 000 000 Ft kerettúllépést jelent.

_________________________________________________

Nem mondjuk, hogy egyszerű, viszont muszáj igazodni a jogszabályokhoz, és a Számlázz.hu ehhez minden segítséget megad. 🙂

Tudunk még valamiben segíteni?

Írj nekünk a Kapcsolatfelvételi oldalon!

Számlakibocsátó fiókod van már?

Regisztrálj ingyen, most!